备受瞩目的2024年超长期特别国债(一期)(30年期)落地。今日,记者注意到部分银行如招商银行、浙商银行已经开通个人投资者购买渠道,销售时间为5月20日10点到15点半。

今天早上,记者早早来到了招行网点。离开售时间还有半个小时,招商银行北京分行西翠支行就迎来了一位购买超长期特别国债的投资人。

而在上海、深圳、成都地区的部分网点,也有工作人员表示前来购买的消费者并不多。此外,记者发现并非每家银行今日都开售产品,如交通银行、农业银行、兴业银行网点工作人员均对记者表示目前还没有开始销售超长期特别国债,还在等通知。

值得注意的是,与常规每月10号发行的三年期、五年期的国债不同,本次超长期特别国债期限为30年,有银行表示需要风险评估等级为R3及以上客户可以购买。那么,银行为何要求对超长期特别国债投资者进行适当性管理?哪些个人投资者适合购买此次国债?需要注意哪些风险?

网点销售情况不一,有银行“十点开卖,十来分钟就卖光了”

5月20日,每经记者走访了北京、上海、深圳、成都四地多家银行网点了解首期超长期特别国债销售情况,记者发现各家银行对投资人主体、购买渠道等要求不一,投资者要注意甄别,莫跑空。

从记者咨询的情况来看,多家大行营业网点目前暂未对个人投资者销售超长期特别国债。

“目前我行只面向国企、大企业等机构客户出售超长期特别国债。”成都地区工行一网点客户经理表示,国有大行应该都会销售超长期特别国债,但目前刚发行,暂不面对个人投资者出售。

图片来源:每经记者刘嘉魁摄

“还没有开始,没收到通知。”成都地区建行一网点工作人员表示,目前建行应该都还没有收到通知。记者就此咨询了西部地区另一省某建行网点,证实了这一点。

同时,成都地区农行、邮储某网点客户经理亦表示尚未收到通知。

图片来源:每经记者刘嘉魁摄

相较大行,部分全国性股份制银行表示个人客户当前可以购买超长期特别国债。

5月20日上午离10点还有半个小时,招商银行北京分行西翠支行就迎来了一位购买超长期特别国债的投资人。

“之前国债一出来,就有很多老年人排队购买国债,所以来得比较早。”这位投资人拿的是1号,在招商银行的大厅坐着,她的面前有一个风险提示说明书,上面已经签完字了,就等着10点的到来。

招商银行的大堂经理也在忙碌着,为10点超长期特别国债的销售作准备。“招商银行就5亿元的额度,所以想要购买的话,就要提前来咨询和做准备。”大堂经理对记者表示。

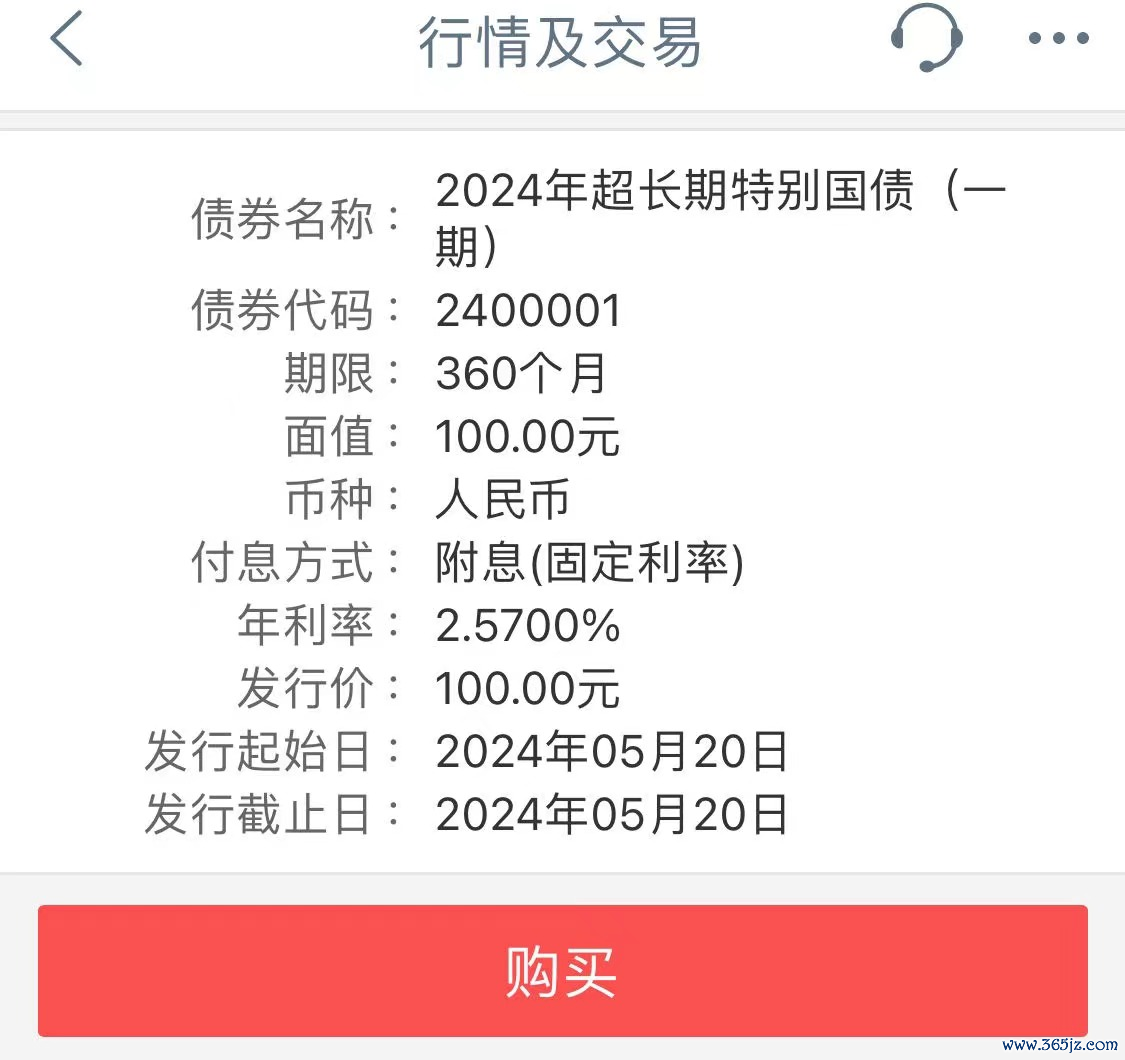

据招商银行官网公告,该行于2024年5月20日10:00—15:30,通过境内分行营业网点及网上银行面向个人客户销售首期超长期特别国债,本期债券为30年期固定利率附息债,债券自2024年5月20日开始计息,每半年支付一次利息,付息日为每年5月20日(节假日顺延至下一个工作日,下同)和11月20日,2054年5月20日偿还本金并支付最后一次利息。

上述公告提及,本期债券为平价销售,发行价格与债券面值均为100元,客户认购债券数量应为整数,认购债券价格为100元面值的整数倍,票面利率为2.57%。投资者购买本期债券后,可自2024年5月22日起至债券到期日前进行上市交易。

截至5月20日11时59分,招商银行成都分行营业部客户经理告诉记者,“目前还有额度,可以购买。”

此外,浙商银行也在今日面向个人投资者销售超长期特别国债。浙商银行成都分行营业部客户经理表示,超长期特别国债上午10点开售,到下午3点半结束,起购金额100元,个人客户可以通过手机银行App的“财富→债券→柜台债”查询购买。“只能通过手机银行购买,柜面是处理不了这个业务的。”客户经理特别提示。

5月20日上午10点20分左右,记者来到浙商银行上海某支行咨询超长期特别国债,理财经理告知在手机银行上进行操作,随即为记者查询发现购买页面显示已售罄。“今天十点开始卖的,十来分钟就卖光了。客户在手机银行上操作的,基本没人来网点买。”理财经理说道。

过了一会,上述理财经理告知记者,接到通知该行会追加1100万元30年期特别国债额度,开售时间为上午11点。

记者在浙商银行APP上完成风险测评且开通债券托管账户后,看到11点时30年期特别国债再次可以购买,购买页面下方会实时显示剩余可购份额,大约26分钟追加的额度也再次售罄。

图片来源:浙商银行APP截图

购买超长期特别国债要做风险评估

国债,又称国家公债,是由国家发行的债券,是中央政府为筹集财政资金而发行的一种政府债券,是中央政府向投资者出具的、承诺在一定时期支付利息和到期偿还本金的债权债务凭证,由于国债的发行主体是国家,所以它具有最高的信用度,被公认为是最安全的投资工具。

我国的国债专指财政部代表中央政府发行的国家公债,由国家财政信誉作担保,信誉度非常高,历来有“金边债券”之称,稳健型投资者喜欢投资国债。

此次投资者可购买的超长期特别国债,据理财经理介绍,年利率为2.57%,每半年支付一次利息,本金只有持有30年才能收回,不过可以在二级市场转让。

与每月十号银行销售的三年期、五年期国债不同。购买此次超长期特别国债时,招商银行客户经理表示,需要做风险评估,“个人客户,且风险评级在A3以上,未成年人无法购买,购买前需开立记账式国债账户。”

浙商银行理财经理同样表示,客户需在手机上完成风险测评,中等风险级别及以上才可购买。

中等风险产品意味着有亏损可能。此次超长期特别国债为何需要风险评级为中等风险以上的投资者才可购买?投资者需要注意哪些风险?

中央财经大学证券期货研究所研究员杨海平对记者指出,普通个人投资者购买超长期特别国债面临两个主要风险。

其一,未来可能出现的通货膨胀会消减投资超长期特别国债的实际收益;其二,普通投资者购买超长期特别国债一般不会持有到期,由此可能会面临市场风险,即在转让时不一定能够获得理想的价格。

“管理上述两种风险,需要一定的专业知识,也需要一定的风险承受能力。超长期特别国债可能并不适合所有的普通个人投资者,因而需要进行投资者适当性管理。这应该是进行风险评估,并对投资者风险等级有一定要求的原因。”杨海平表示。

资深金融监管政策专家周毅钦对记者指出,今年发行的超长期特别国债为记账式国债,记账式国债在存续期内可在市场进行交易,其交易价格随市场行情波动,投资者买入后,可能因价格上涨获得交易收益,也可能因价格下跌面临亏损风险。

“而且,由于此次超长期特别国债的久期很长,债券价格波动和久期直接挂钩,市场利率的波动将会对债券价格产生较大影响,所以,对于不准备持有到期而是以获取资本利得为目的的个人投资者来说,必须要具有相当的投资经验和一定的风险承担能力。”周毅钦强调。

国债票面利率2.57%

5月17日,首批30年期的超长期特别国债正式启动发行,规模达到400亿元。这批国债采用固定利率并附带息票,于5月17日上午10:35到11:35之间进行竞争性招标,5月20日至24日期间进行分销,最终于5月22日开始在市场交易。

超长期特别国债以国家信用作担保,具备风险低、流通性强,免征利息所得税等优点,加之收益相对于中短期国债更高,更受市场关注。

财政部官网5月17日发布的《个人投资者购买国债问答》显示,国债按照不同的发售对象划分,可分为储蓄国债和记账式国债两大类。

储蓄国债直接面向个人销售,按照不同的债权记录方式,可分为以纸质凭证记录为特征的凭证式储蓄国债和以电子记录为特征的电子式储蓄国债。

记账式国债在一级市场通过记账式国债承销团主要面向机构投资者发行,并在中央结算公司以电子记账方式记录债权。上市后,个人投资者也可在二级市场向机构投资者购买。

对于个人投资者而言,购买储蓄国债和记账式国债如持有到期,均可获得稳定的本息收入。两者区别主要为:储蓄国债在存续期内不可上市交易,记账式国债在存续期内可在市场进行交易。记账式国债的交易价格随市场行情波动,投资者买入后,可能因价格上涨获得交易收益,也可能因价格下跌面临亏损风险。因此,不以持有到期而以交易获利为目的的记账式国债个人投资者应具有一定投资经验和风险承担能力。

财政部称,今年发行的超长期特别国债为记账式国债,有20年、30年、50年三个期限品种,具体购买操作按上述记账式国债购买流程办理。

对个人投资者而言,如何购买超长期特别国债?财政部表示,个人投资者购买记账式国债,可以提前通过全国银行间债券市场柜台业务开办机构任一网点柜台、网上银行或手机银行,开立个人债券账户和资金账户,并开通记账式国债交易业务;也可以提前在证券公司开立普通A股证券账户和资金账户。

截图来源:工商银行手机银行App

从工商银行手机银行App购买界面可见,30年期超长期特别国债票面利率为2.57%。在还本付息安排方面,财政部表示,10年期及以上期限记账式国债每半年付息一次。在付息日,当期利息会自动划入投资者账户,但如果于记账式国债付息日前卖出,将无法获得最近一个付息周期的利息。如果投资者持有到期线上配资平台网,债券本金及最后一个付息周期的利息于到期日划入个人投资者资金账户。